Av: Line Nilsen – advokat MNA – Partner, advokatfirmaet Kyrre

Opsjonsavtaler brukes ofte ved overdragelse av fast eiendom i utbyggingsprosjekter, og fungerer ofte som et alternativ til en kjøpekontrakt. En kjøpsopsjon til fast eiendom gir rett, men ikke plikt til senere å kjøpe en eiendom, og innebærer at en potensiell kjøper reserverer en eiendom mot betaling i en periode. Kjøpesummen for selve eiendomssalget har partene ofte avtalt på forhånd. For grunneier vil slike avtaleforhold kunne være en skattemessig fallgruve.

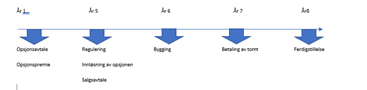

Man kan tenke seg en tidslinje i en tomteutvikling på denne måten. Spørsmålet er hvorledes og på hvilket tidspunkt opsjonspremien og vederlaget for eiendommen skal beskattes på selgers hånd?

Fordeler og ulemper med opsjonsavtaler

En profesjonell utbygger ønsker ofte å avklare muligheter for omregulering av et tomteområde før et eventuelt eiendomskjøp. Ved bruk av opsjonsavtaler sikrer en utbygger seg muligheten til senere å kunne kjøpe en eiendom, uten at han på forhånd påtar seg en for stor økonomisk risiko. Grunneier på sin side har gjerne et tomte-område som per i dag er verdiløst, og som det kreves kunnskap og ressurser for å kunne utvikle. Utbygger ønsker f. eks å teste ut om et LNF-område kan omreguleres til bebyggelse, eller om et område som er regulert til næring kan omreguleres til bolig. Ved å la en utbygger kjøre en reguleringsprosess overfor kommunen før et mulig eiendomskjøp, blir eiendomspotensialet og den økonomiske risikoen ved et kjøp avklart på forhånd.

Skatteeffekten av opsjonsavtaler – fallgruve for grunneier

For en utbygger vil det som regel være økonomisk gunstig å inngå en opsjonsavtale mens det ofte kan være en skattemessig fallgruve for grunneier.

Dersom opsjonsavtalen reelt sett innebærer at utbygger er forpliktet til å kjøpe eiendommen, foreligger det ikke en opsjonsavtale i egentlig forstand, men en endelig salgsavtale. Da kan avtaleinngåelsen i seg selv utløse skatteplikt for grunneier også for eiendomssalget det året avtalen inngås. Ofte er dette en skatterisiko som grunneier ikke har hatt høyde for og som kommer som en ubehagelig overraskelse.

Dersom avtalekomplekset derimot innebærer at det foreligge en reell opsjonsavtale og en salgsavtale som signeres i opsjonsperioden, f. eks når reguleringsforholdene er avklart, er utgangspunktet at det kun er opsjonsavtalen som blir beskattet det året opsjonsavtalen inngås. Selve eiendomssalget blir beskattet når eiendommen blir overdratt med endelig virkning til utbygger.

Skatteplikt i samme år som avtalen inngås blir resultatet selv om selger først mottar salgssummen på et senere tidspunkt, f. eks i år 3 i avtaleperioden. For grunneier vil dette kunne skape store likviditetsmessige utfordringer da han gjerne ikke har frie midler til å betale skatteregningen på dette tidspunktet.

Skatteplikt for opsjonspremien

For grunneier vil opsjonspremien være skattepliktig som kapitalinntekt. Skatteregningen på 22 % av opsjonspremien utlignes når grunneier har oppfylt sine forpliktelser iht. avtalen, normalt samme år som opsjonsavtalen inngås. Dette innebærer at skatten må betales senest ved skatteoppgjøret det påfølgende år, altså i år 2. For å unngå restskatt og forsinkelsesrenter vil dette i praksis si at skatteregningen for opsjonspremien må betales innen 31. mai i år 2.

Dersom opsjonen faller bort fordi en utbygger velger å ikke benytte opsjonen i opsjonstiden, ofte fordi utbygger i opsjonsperioden har kommet til at tomteområdet ikke kan omreguleres til tenkt formål, f. eks fra LNF til boligbebyggelse, skjer det ingen ytterligere skattlegging på grunneiers hånd.

For det tilfelle at utbygger derimot påkaller opsjonen og dermed kjøper eiendommen, skal grunneiers eventuelle gevinst eller tap ved selve eiendomssalget fastsettes uten at det tas hensyn til opsjonspremien. Grunneier får altså ikke økt inngangsverdi og dermed ikke redusert skattegrunnlag og skatteregning fordi han har mottatt opsjonspremien. Dette innebærer at skatten skal beregnes på samme måte som ved et eiendomssalg uten opsjon.

Skattepliktig realisasjon i år 1 dersom opsjonsavtalen i realiteten innebærer et eiendomssalg

I noen tilfeller kan det stilles spørsmål ved om en opsjonsavtale i realiteten utgjør et eiendomssalg. Dersom dette er tilfelle, vil det innebære at skatteregningen både for opsjonspremien og eiendomssalget blir utskrevet for det året opsjonsavtalen (den egentlige salgsavtalen) er inngått og grunneier har oppfylt sine forpliktelser iht. avtalen. Tomtesalg beskattes som kapitalinntekt med 22 % av gevinsten, på lik linje med selve opsjonspremien.

Eksempel:

Vederlag Gevinst Skatt

Opsjonspremien MNOK 5 MNOK 5 MNOK 1,1

Eiendomssalg MNOK 30 MNOK 25* MNOK 5,5

Total skatteregning i år 1 MNOK 6,6

*ved inngangsverdi på MNOK 5

Ved at grunneier mottar opsjonspremien i år 1 på MNOK 5 vil han ha mulighet for å betale skatteregningen for opsjonspremien på MNOK 1,1 ved skatteoppgjøret påfølgende år. Dersom avtalekomplekset derimot innebærer at også skatten for eiendomssalget skal betales dette året, mens vederlaget for selve eiendomssalget ikke skal erlegges av grunneier før senere, vil skatteregningen bli høyere enn opsjonspremien som grunneier har mottatt og som kanskje er hans eneste frie midler. Dette vil kunne innebære at grunneier ikke har midler til å kunne betale skatteregningen på dette tidspunktet.

Et moment i denne vurderingen vil være hvorledes avtalen er formulert. Hvis avtalen er utformet slik at det oppstår en bindende og endelig avtale om avståelse av eiendommen i samme år som opsjonsavtalen inngås, vil dette utløse skatteplikt i år 1 både for opsjonspremien og for eiendomssalget.

Et annet forhold som kan medføre skatteplikt for begge avtaleforhold i år 1, er om de vesentlige av vilkårene for at erververen kan kreve eiendommen avstått til seg, er fastlagt.

Høy opsjonspremie kan medføre skatteplikt også for eiendomssalget i år 1

Av og til ser vi at partene i opsjonsavtaler har avtalt en høy opsjonspremie. Det kan da stilles spørsmål ved om opsjonspremien er så høy at det ikke knytter seg tvil til hvorvidt opsjonshaver faktisk vil benytte kjøpsopsjonen. Utbygger vil i realiteten da ha en kjøpsplikt. I så fall oppstår skatteplikten i samme år som opsjonsavtalen inngås, altså i år 1.

I en bindende forhåndsuttalelse fra Skattedirektoratet i 2008 var det blant annet spørsmål om den skattemessige behandlingen ved høy opsjonspremie. Saken gjaldt avtalt kjøpesum på MNOK 33 for et rå-tomteområde og en opsjonspremie på MNOK 7,5 (18 % av kontraktssummen). Etter en samlet vurdering fant Skattedirektoratet at det ikke var grunnlag for skatteplikt i samme år som inngåelse av opsjonsavtalen. Skatteplikten for eiendomssalget inntraff derfor ikke i år 1, men senere.

Hvorvidt det vil bli skatteplikt i år 1 i slike tilfeller vil alltid bero på en konkret helhetsvurdering, men jo større andel av total kjøpesum som tilordnes opsjonsavtalen, dess større risiko er det for at hele skatteregningen blir periodisert til år 1.

Utsatt betaling gir ikke utsatt skatteplikt

Det hender at partene i en opsjons- eller salgsavtale avtaler at opsjonspremien eller kjøpesummen først skal betales på et senere tidspunkt, f. eks at kjøpesummen først skal betales to år etter at bindende avtale er inngått. Dette medfører ikke at skatteplikten utsettes til det senere avtalte betalingstidspunktet eller til betaling faktisk finner sted. I mellomtiden kommer skatteregningen.

Verken kreditt eller forskuddsbetaling påvirker tidspunktet for når skatten skal erlegges. På det tidspunkt grunneier har oppfylt sine forpliktelser iht. avtalen og dermed får et endelig og ubetinget krav, f. eks ved å gi utbygger fullmakt til å starte reguleringsprosess for eiendommen, skal skatten erlegges.

For grunneier er det viktig å være klar over at skatten skal betales på det tidspunkt det oppstår en ubetinget rett. Som regel vil dette være tidspunktet for avtaleinngåelsen.

Viktig å huske på

Når eiendomsmeglere bistår ved transaksjoner hvor opsjonsavtaler benyttes, er det viktig å informere om skatterisikoen. Hvorvidt det er skatteplikt for salgsavtalen allerede i år 1, vil bero på en konkret vurdering av hele avtaleforholdet. At du har opplyst om skatterisikoen bør også dokumenteres. Glemmer du dette kan du i verste fall komme i et ansvar og i alle fall få en misfornøyd kunde.